3月23日,國內保險科技龍頭眾安在線財產保險股份有限公司(6060.HK,以下稱眾安)發布2020年業績報告,公司歸母凈利潤達人民幣5.5億,實現扭虧為盈,眾安的盈利驗證了互聯網保險商業模式,在行業具有里程碑意義。

自上市以來,眾安持續追求有質量的增長,2020年保費同比增長14.2%,達到167億元,被保用戶數量增至5.2億,總保單超過79億張。同時公司的綜合成本率大幅改善至102.5%。成立僅僅七年,眾安就躋身國內前十大財險公司。

眾安保險CEO姜興表示,“眾安不僅僅是一家保險公司,我們堅定地執行‘保險+科技’雙引擎驅動戰略,始終堅持將科技與保險進行全流程的深度融合,用科技賦能保險價值鏈,最大化釋放生態協同價值。”

隨著健康生態“醫+藥+保”服務閉環打通、自有平臺高地建設、科技輸出迅速占領市場,眾安的保險科技護城河已經形成。業務方面,互聯網保險板塊進入了穩定盈利期,科技輸出方興未艾,虛擬銀行等布局更打開了新的想象空間。

互聯網保險進入收獲期

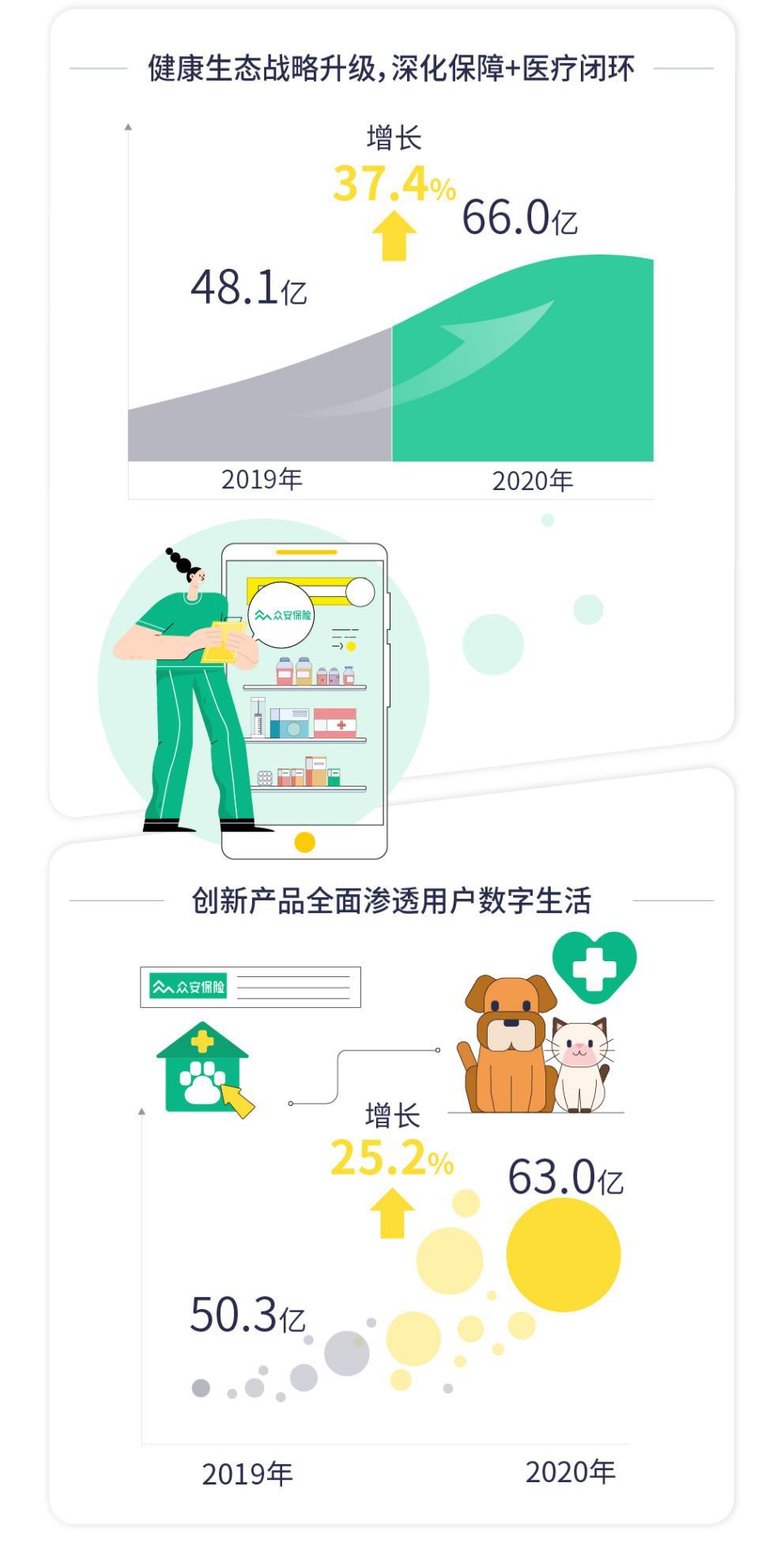

健康生態是眾安在線去年業務增長的第一大驅動力。2020年新冠疫情爆發,喚醒了用戶的健康保障意識和對保險的需求。眾安把握住市場機遇,健康生態去年實現總保費66億元,同比增長37.4%,超過行業增速的兩倍。

同時,眾安在線對健康生態進行戰略升級,一方面不斷創新迭代,推出尊享e生2020(門急診版)、眾安重疾險(多次賠付版)等創新產品,今年初上線尊著力打造,通過眾安互聯網醫院,完成了“醫+藥+保”服務閉環,實現了產品從低頻健康保障向高頻醫療服務升級。

公司推出的“眾安醫管家”擁有逾2000名醫生,能為健康生態中2390萬被保用戶提供7*24小時的在線問診、電子處方及送藥上門服務。從疾病預防到健康管理,眾安健康生態一站式全流程的服務,滿足了用戶各項醫療服務需求。用戶粘性因此變得更高,去年個險用戶ARPU(每人平均收入)達到453元,較2018年翻了接近一倍。

從健康險支付端突破,眾安的邊界正在從中端醫療險延申至大健康市場。據行業研究報告預測,2025年,中端醫療險市場規模將達到2000億元,大健康則接近15萬億元。

數字生活生態是眾安業績增長的另一個主要來源,數字生活包括電商、在線出行等新型生活和消費場景。2020年,眾安數字生活板塊貢獻保費63億元,同比增長25.2%。其中,手機碎屏險、寵物險等創新業務收入占比從2019年4%升至去年的16%。

眾安手機碎屏險抓住了5G時代換機潮的市場需求,基于大數據風控能力和創新拍照投保技術,去年服務用戶超過百萬。寵物經濟催生的寵物險則是眾安創新業務的另一大亮點,鼻紋識別技術的幫助下,超百萬寵物主為愛寵購買了保險。目前我國境內寵物險滲透率僅有1%,相較成熟地區還有巨大的增長空間。

經過7年耕耘,眾安的互聯網保險板塊已經進入收獲期,連續兩年實現盈利,商業模式得到驗證。

值得一提的是,去年疫情期間,眾安互聯網醫院向全國用戶提供了24小時發熱問診服務,對于確診用戶開設了理賠綠色通道,對居家隔離的用戶提供了最高10萬保額的公益贈險。眾安還向小微企業推出了營業中斷險,助力企業復工復產。

自有平臺實現用戶運營蛻變

保險板塊的快速增長還得益于自有平臺的建設,去年健康生態中32%的保費來自自有平臺。2020年自有平臺飛速成長,其貢獻保費同比翻番,達到21.7億元,占公司總保費比例從2018年的2%大幅提升至2020年的13%。

春節期間,眾安特約贊助了抖音“家鄉團圓年”,亮相春晚紅包雨,獲得150億次的品牌曝光,為自有平臺帶來海量流量。借助在短視頻、直播等新場景運營,以及邀請張國立為品牌代言人,去年眾安自有平臺在抖音和快手等視頻陣地粉絲量位居行業第一,在抖音的品牌知名度提升了3倍,眾安保險APP月活增長了2.6倍。

發展自有平臺能夠有效降低渠道費用,讓用戶沉淀下來、享受到更多元和更定制化的服務。數據顯示,眾安自有平臺加購率達到16.6%,且自有平臺尊享系列用戶續保率和ARPU都超過非自有平臺。通過自有平臺,眾安也實現從產品運營到用戶運營的蛻變。

科技輸出將成新增長極

去年12月,眾安將區塊鏈技術與保險業務深度融合,出具了全國第一張數字人民幣保單。憑借在人工智能、大數據、云計算等科技上領先優勢,眾安重塑了保險價值鏈條,大大提升運營效率,節約了成本,助力公司實現有質量的增長。

雖然是保險公司,但眾安在線的工程師和技術人員占員工總數的47%,去年科技研發投入高達9億元,令眾安更像是一家科技公司。眾安作為保險科技龍頭也將經過沉淀和驗證后的科技能力向外部輸出。

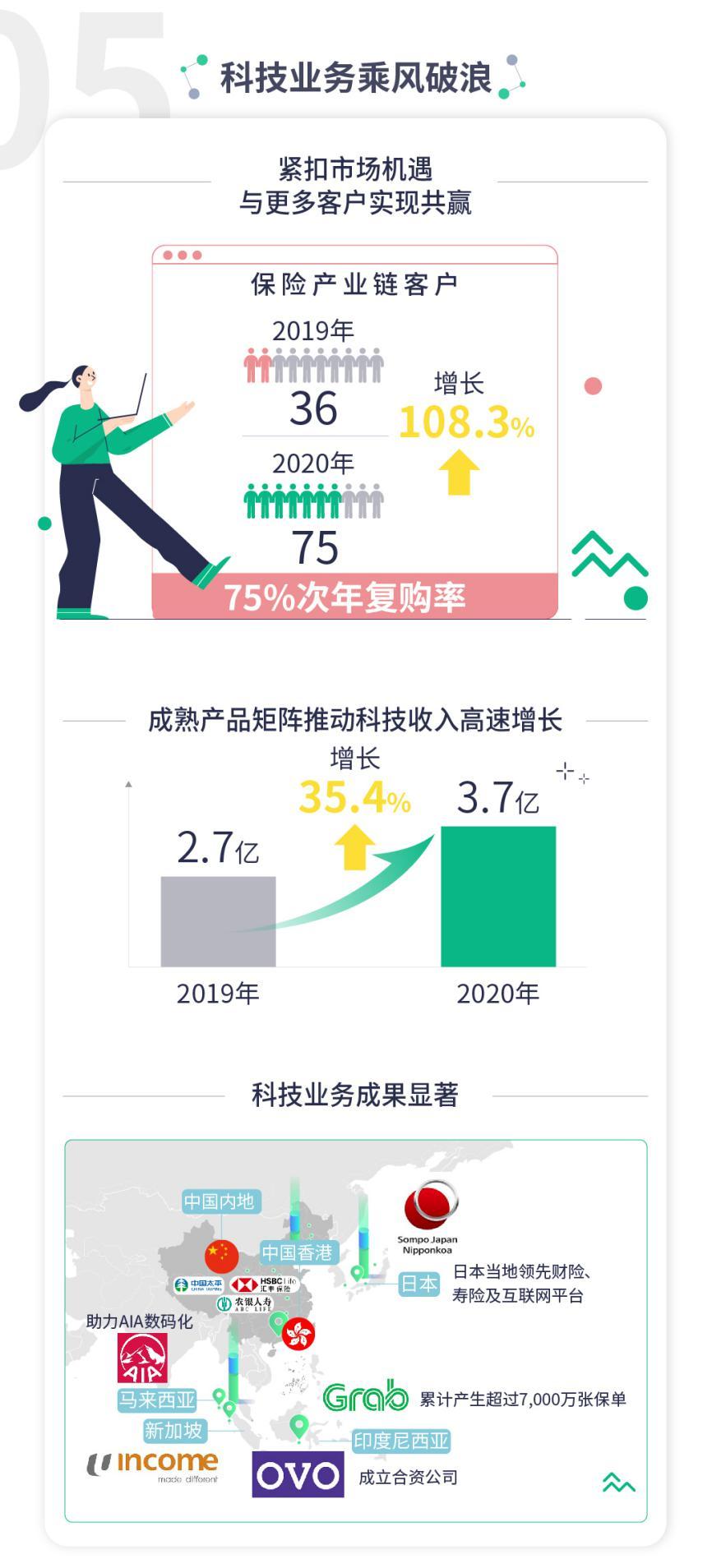

2020年疫情,促使越來越多保險公司意識到線上化的重要性。與此同時,銀保監會提出目標,到2022年,國內財險公司的主要業務線上化率應達到80%以上。隨著整個保險行業數字化轉型步伐加快,公司科技業務輸出也在快速拓展市場。

眾安科技輸出的既有模塊化產品,也有保險核心系統。去年,公司的“X-man”精準營銷等模塊幫助了太平人壽、友邦人壽、中宏保險、匯豐人壽、農銀人壽等10余家客戶打造一站式數字化保險營銷平臺,實現智能營銷全流程閉環。2021年初,眾安在線幫助國內領先的太平財險搭建了新一代數字化核心系統。

去年6月,銀保監會發布新規,要求保險公司在當年10月前實現互聯網保險銷售行為可回溯管理。眾安響應監管,抓住機遇,迅速上線“可視化回溯系統”產品,簽約了42 家保險產業鏈公司。

眾安科技不斷拓展市場,截至去年底,服務保險產業鏈客戶75家,客戶次年復購率達75%。眾安的科技輸出業務收入過去三年里已經增長了8倍,去年即使在疫情影響下仍錄得3.65億元,同比增長35.4%。

眾安的輸出不僅推動著保險行業的數字化轉型,也將成為公司新的增長極。

保險科技乘風出海

憑借多年來累積的經驗,眾安保險已沉淀了一套成熟的保險科技產品及解決方案,從業務、技術、數據、組織層面幫助保險行業實施全面的數字化戰略。在海外市場,眾安科技賦能不斷拓展新版圖。

眾安也是近年中國科技出海浪潮中的領軍者之一,在日本和東南亞,向當地頭部險企輸出數字化保險核心系統Graphene,為互聯網公司提供保險平臺系統Fusion。

2020年,繼Sompo之后,眾安在日本市場服務了更多當地領先的財險、壽險以及互聯網保險平臺。在新加坡,以當地最大的綜合保險機構NTUC Income為例,其基于Graphene,能夠連接餐飲、公共交通、外賣等場景合作方,并推出碎片化保險產品組合,用戶可以動態增加保額和保障范圍,得到了自由職業者和年輕一代的歡迎。

公司還與友邦保險集團成為區域科技合作伙伴,幫助友邦保險加速數字化,以觸達新客戶群,在不同生活場景實時批出保單。

在互聯網平臺輸出上,眾安與東南亞O2O平臺Grab的合資公司GrabInsure已經為數千萬用戶提供定制化保險產品。眾安的保險科技能力的支持下,Grab生態去年已累計產生超過7000萬張保單,疫情期間向Grab平臺司機、乘客、送餐員、快遞人員及時提供了新冠責任險、送餐延誤險、快遞貨運險等保障。

眾安也與印度尼西亞的領先電子錢包平臺 OVO 成立了合資公司,為當地保險公司提供科技輸出服務,讓更多人群享受到便利、普惠的保險服務。

虛擬銀行落子深耕香港市場

2021年3月18日,眾安國際旗下的香港第一家虛擬銀行ZA Bank宣布用戶數量突破30萬。作為探路者,ZA Bank成立不足一年時間,便在成熟的香港市場站穩腳跟。

截至去年底,ZA Bank吸收個人存款60 億港元,提供個人貸款6.5億港元。借助眾安自主研發的eKYC技術,ZA Bank用戶能享受到全新的數字化銀行體驗,最快2分3秒完成開戶。由于省去了線下成本,ZA Bank的活期存款利息可以達到1%,是傳統銀行的一千倍。

眾安國際旗下的數字化壽險公司ZA Insure也于去年落子香港,為用戶提供價格普惠的定期壽險、癌癥、心血管疾病以及意外的保障,新增保單按月獲得超過35%的增長。

接下來,眾安香港板塊的貸款業務發展,未來可能的數碼理財業務,都將為眾安打開新的想象空間。一站式的“銀行管家服務”也將會成為未來的趨勢。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。

關鍵詞:

營業執照公示信息

營業執照公示信息